Інформаційний центр

Новини компанії та ринку страхування, акції та спеціальні пропозиції від «ІНГО», а також інформація щодо актуальних тендерів компанії

Всі статті

Новини

Страхування

Акції

Тендери

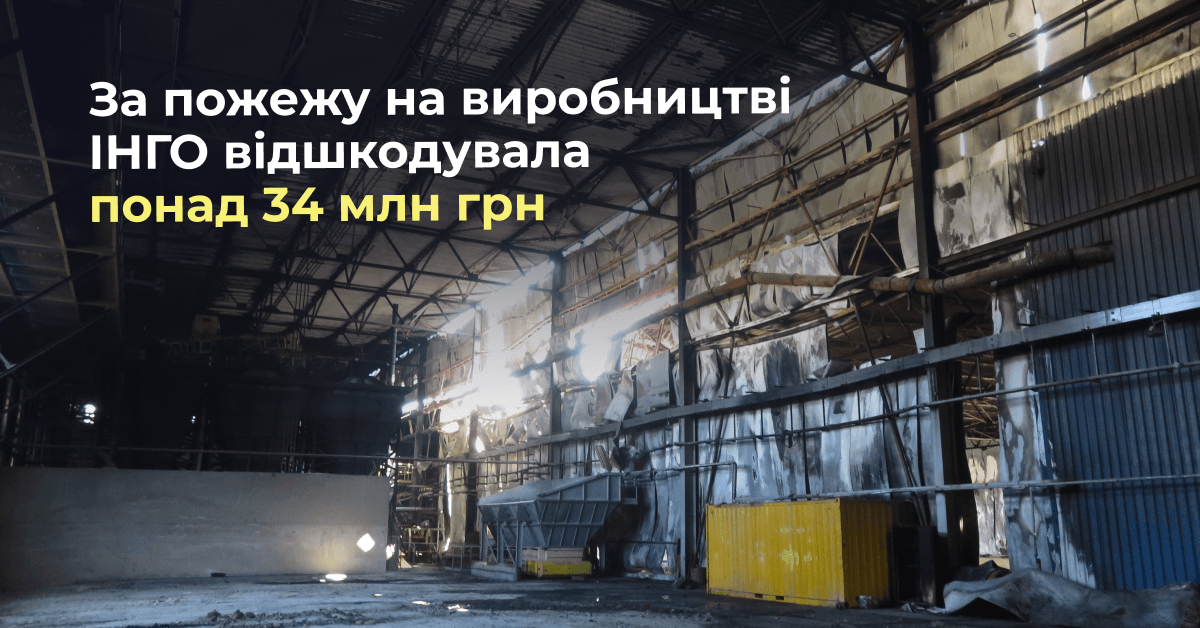

Новини

25 червня 2025

Новини

24 червня 2025

Новини

23 травня 2025

Новини

15 травня 2025

Страхування

29 квітня 2025

- 1

- 2

- 3

- 4

- 5

- …

- 22