Незаконне заволодіння транспортним засобом – один із стандартних ризиків, що покривається полісом КАСКО. І один із найбільш затребуваних, особливо для дорогих автомобілів. Однак придбати страховий поліс виключно з покриттям цього ризику неможливо. Адже статистика збитків говорить, що коштуватиме такий поліс стільки ж, як разом із ризиком ДТП, або навіть дорожче.

Якщо ваш автомобіль застрахований за ризиком викрадення, зберігати його можна, не турбуючись про додаткову охорону паркувального місця. Єдина вимога страхової компанії до застрахованого авто – наявність хоча б одного протиугінного засобу: механічного або автоматичного. Це може бути, наприклад, механічний або електромеханічний замок на КПП, іммобілайзер, комплекс розшуку і виявлення транспорту, автосигналізація з двостороннім зв'язком GSM-сигналізації тощо. Встановлення останнього дозволить автовласнику отримати додаткове зниження тарифу на викрадення – 50%.

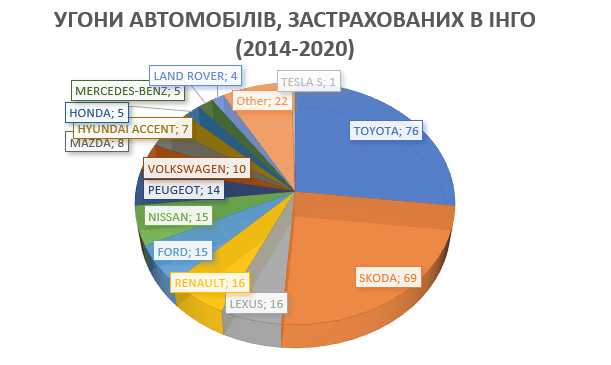

Пік випадків щодо незаконного заволодіння автомобілями серед наших застрахованих припадає на 2014-2015 рр. За цей час зафіксовано 179 таких випадків, більшість яких – на тимчасово окупованих територіях. Всього протягом 2014-2020 рр викрадено 311 транспортних засобів, що були застраховані в ІНГО. Понад 95% з них – це легкові автомобілі, решта – вантажівки, причепи, автобуси.

Найчастіше жертвами угонів ставали власники автомобілів марки Toyota та Skoda (76 та 69 автівок відповідно). При чому високі показники по Skoda – це переважно 2014-2015 рр, коли на окупованих територіях суттєво постраждало майно лізингових компаній.

Вподобання викрадачів мають суто прагматичний характер. Фактично статистика угонів практично повністю повторює статистику продажів на ринку нових та б/в автомобілів. У такий незаконний спосіб злодії намагаються вирішити питання запчастин для найбільш популярних марок та моделей. Останнім часом почали викрадати навіть окремі частини кузову з автомобілів, що приганяють з-за кордону (так званих «американців»).

Звісно, це впливає на вартість страхування, адже збитковість такого сегменту автомобілів вища. Таким чином тариф за ризиком «угон» у більш збитковому сегменті може збільшуватися на 0,5-1%.

Страхове відшкодування за викраденим ТЗ проводиться в межах повної страхової суми (але не більше його дійсної ринкової вартості на момент страхового випадку) з урахуванням франшизи та зносу за період дії договору. Тобто, на скільки застрахували, стільки і отримаєте. Тому на етапі страхування варто подбати про те, щоб страхова сума не була нижчою за ринкову вартість автомобілю. Це дозволить отримати адекватну страхову виплату. Також зважайте, що для автомобілів, які експлуатуються понад 2 роки, враховується амортизаційний знос, річна норма якого зазвичай складає 10%. Зверніть увагу і на франшизу за ризиком «угон» (це окремий показник, який відрізняється від франшизи за ризиком «пошкодження»). Зазвичай її розмір коливається в діапазоні від 0% до 10%, але оптимальною по співвідношенню ціна/покриття буде цифра 5%.

У разі викрадення автомобілю дуже важливо чітко дотримуватися процедури врегулювання страхового випадку. Звісно, водій може не пам’ятати подробиці договору страхування, в якому ця процедура описана. Але єдине, що треба знати і зробити «залізно» – це негайно з місця пригоди сповістити про випадок контакт-центр страхової компанії та зафіксувати його в правоохоронних органах. Після чого оператор контакт-центр допоможе зорієнтуватися в подальших кроках та підкаже що саме потрібно робити. Які документи потрібно зібрати для врегулювання справи та у які терміни. Нагадає, що разом із документами до страхової компанії обов’язково передати обидва екземпляри ключів від авто та інші подробиці.

У разі будь-яких питань краще зайвий раз звернутися по консультацію до страховика, адже порушення процедури або її невиконання може стати причиною для відмови у відшкодуванні збитку. Страхова компанія може на 20% зменшити суму страхової виплати, якщо на момент викрадення автомобіль не був обладнаний будь-якою протиугінною системою. А якщо заявлена на момент страхування супутникова система була деактивована, то й взагалі відмовити у виплаті компенсації. Залишений у викраденій автівці техпаспорт (або 2-ий ключ) також є грубим порушенням, яке підпадає у категорію причин для відмови.

Якщо автовласник дотримувався правил та діяв відповідно до рекомендацій страхової компанії, проблем зі страховим відшкодуванням, як правило, не виникає. Страхова виплата після угону проводиться не раніше ніж через 2 місяці після внесення інформації про факт незаконного заволодіння автівкою до єдиного реєстру досудових розслідувань (ЄРДР). Після виплати компенсації право власності на застрахований автомобіль, щодо якого проведена виплата, переходить до страхової компанії.