Інформаційний центр

Новини компанії та ринку страхування, акції та спеціальні пропозиції від «ІНГО», а також інформація щодо актуальних тендерів компанії

Всі статті

Новини

Страхування

Акції

Тендери

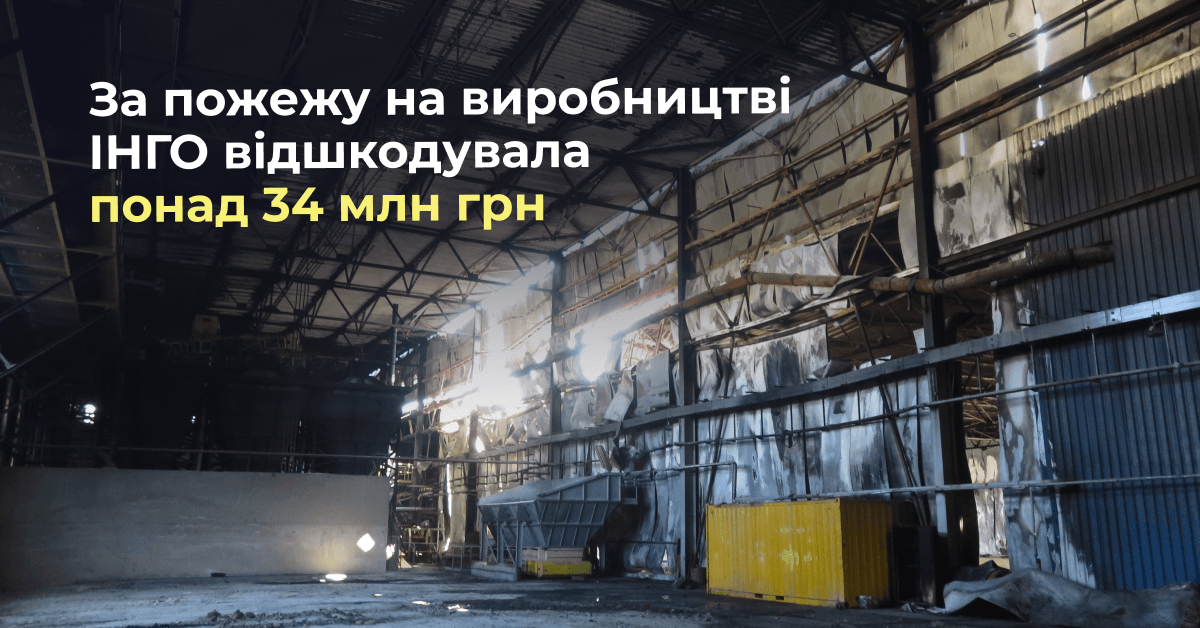

Страхування

29 квітня 2025

Тендери

26 березня 2025

Тендери

10 березня 2025

Новини

04 березня 2025

Новини

28 лютого 2025

Страхування

26 лютого 2025

- 1

- 2

- 3

- 4

- 5

- …

- 22